Complémentaire à l'IMI

L'AIMI (Complément à la Taxe Foncière Communale) est un nouvel impôt complémentaire à l'IMI (Taxe Foncière Communale), dont le paiement est annuel, et qui est à la charge de tous les contribuables individuels et collectifs, détenteurs de biens immobiliers dont la valeur totale dépasse 600 000 €.

Dans ce guide, nous explorerons tout ce que vous devez savoir sur cette taxe.

AIMI, qu'est-ce que c'est ? (Haut▲)

L'AIMI , acronyme de Taxe Foncière Municipale Supplémentaire , est entrée en vigueur le 1er janvier 2017. Cette nouvelle taxe annuelle remplace, selon de nouvelles directives, l'ancien droit de timbre, qui appliquait un taux de 1% aux propriétés ayant une valeur patrimoniale fiscale (VPT). dépassant le million d'euros.

Par rapport à l'ancien droit de timbre sur les propriétés de luxe, le principal changement réside dans le fait que désormais, ce ne sont plus les propriétés individuelles qui sont imposées, mais plutôt le patrimoine global du contribuable. Par ailleurs, l’augmentation de l’impôt se concentre sur les actifs de valeur moyenne. Dans certains cas, les propriétaires de propriétés de plus grande valeur peuvent même bénéficier d’un allègement fiscal.

Contrairement à l'IMI, l'AIMI n'est pas un impôt communal, car il rentre directement dans les caisses de l'État . Les recettes de l'IMI supplémentaire sont affectées au Fonds de stabilisation financière de la sécurité sociale (FEFSS).

En plus de l'IMI, qui paie, quand et combien ? (Haut▲)

Le nouvel impôt est applicable à tous les contribuables, qu'ils soient naturels ou collectifs, qui, au 1er janvier de chaque année, sont identifiés dans la matrice foncière comme propriétaires de biens immobiliers au Portugal. Ce patrimoine peut comprendre des bâtiments urbains destinés à l'habitation ou des terrains à bâtir, pour autant que leur valeur globale dépasse 600 000 € . Pour déterminer cette valeur, il faut considérer la somme des VPT (Valeur Fiscale Patrimoniale) de tous les biens soumis à taxation. La VPT est la valeur fiscale établie par l'Administration Fiscale (AT) pour chaque propriété, calculée en fonction de sa superficie brute de construction. AT met automatiquement à jour cette valeur tous les trois ans.

Normalement, cette mise à jour se traduit par une augmentation de l'IMI et de l'AIMI, entraînant, année après année, des demandes de réévaluation foncière auprès de l'AT dans le but de réduire le montant des impôts à payer. Il est important de noter que toute revalorisation du VPT ne sera envisagée qu’au cours de l’exercice suivant.

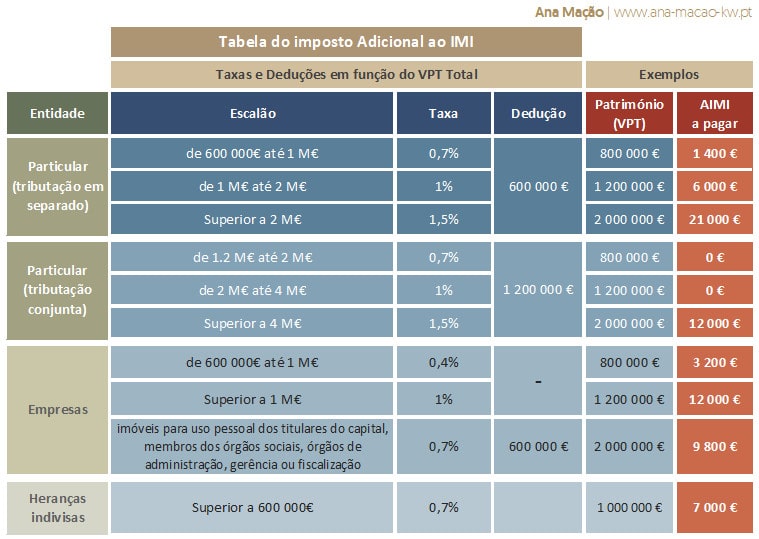

Les frais AIMI varient en fonction du type de propriétaire et des montants impliqués. Voir le tableau ci-dessous avec les différents tarifs et quelques exemples à titre de démonstration :

- Pour les contribuables particuliers, le taux sera de 0,7% sur le montant supérieur à 600 000 € . Si ce montant dépasse 1 000 000 €, le taux applicable sera de 1 % sur le montant dépassant cette limite.

- L'AIMI est également applicable aux successions indivises , selon des règles similaires à celles des contribuables individuels. Cet impôt peut être perçu sur la totalité de la succession ou uniquement sur la part de chaque héritier. Pour que cela se produise, les héritiers doivent exprimer cette intention à l'AT, dans un processus qui doit être initié par le chef du couple et confirmé annuellement par tous les héritiers.

- Dans le cas d'un contribuable collectif, le taux unique appliqué sera de 0,4% de la valeur totale du patrimoine. Si les immeubles sont destinés à l'usage personnel des actionnaires, des membres des organes sociaux ou de tous organes d'administration, de direction ou de surveillance, le taux à appliquer sera de 0,7%.Si le VPT dépasse 1 000 000 €, un taux marginal de 1 % sera appliqué. Pour les entreprises, il n'y a pas de place aux déductions, sauf si les biens immobiliers sont directement liés à leur activité, auquel cas elles peuvent exceptionnellement déduire 600 000 €.

Les contribuables mariés ou pacsés peuvent opter pour une imposition commune, ce qui peut s'avérer très avantageux car cela permet une déduction plus élevée et, par conséquent, une réduction du montant de cet impôt à payer. Autrement dit, dans cette modalité, la déduction passerait de 600 000 € à 1,2 million d'euros et, dans certaines situations, elle pourrait même être exonérée du paiement de l'AIMI. Tout dépend des propriétés que le couple possède ensemble.

Comment opter pour une fiscalité commune ?

Le choix d'une fiscalité commune dans l'AIMI se fait par le dépôt d'une déclaration sur le Portail Finance, entre le 1er avril et le 31 mai. Ce régime reste actif jusqu'à ce que le couple décide d'en changer, en soumettant une nouvelle déclaration.

Si vous ne parvenez pas à réaliser cette opération à temps et dans le délai imparti, qui est le 30 septembre, vous pourrez toujours la faire plus tard, dans les 120 jours suivants. Toutefois, vous devrez payer la taxe calculée par AT sans cette option. Après la demande d’imposition commune, AT réglera les comptes.

Quels sont les délais de paiement de l’AIMI ?

Le règlement de l'AIMI, c'est-à-dire la présentation du calcul de l'impôt, a lieu entre le 1er et le 30 juin. Quant au paiement, il doit être effectué en une seule fois, entre le 1er et le 30 septembre.

Le cabinet Deloitte a fourni un ensemble de simulations permettant de comprendre l'impact de cette taxe, en fonction du profil du propriétaire.

Quand l’IMI supplémentaire est-il payé ?

Si vous êtes couvert par le paiement de la Taxe Foncière Communale Additionnelle (AIMI), marquez dès maintenant votre calendrier : la période de paiement commence le 1er septembre et vous avez jusqu'au dernier jour de ce mois pour la payer.

Contrairement à ce qui se passe avec l'IMI, où il est possible d'effectuer le paiement par étapes s'il dépasse 100 euros, avec l'AIMI, une telle option n'existe pas. Les contribuables reçoivent une seule facture, basée sur la Valeur Récupérable Fiscale (VPT) de leurs biens, enregistrée au 1er janvier de l'année concernée, et doivent effectuer le paiement intégral en une seule fois.

AIMI, exemptions et déductions (Haut▲)

Les propriétaires de propriétés urbaines appartenant aux catégories commerciales, industrielles ou de services et autres sont exonérés du paiement de l'AIMI.

Les propriétaires de propriétés urbaines appartenant aux catégories commerciales, industrielles ou de services et autres sont exonérés du paiement de l'AIMI.

Quant à la possibilité de déduire l'AIMI de l'IRS, elle est désormais restreinte à la partie de la perception correspondant aux revenus immobiliers soumis à cet impôt supplémentaire, que ce soit dans le cadre d'une location ou d'un logement.

Les entités collectives ont la possibilité de déduire le montant payé en tant qu'AIMI en IRC . Cette déduction peut être appliquée aussi bien sur les revenus imposables que sur la perception, pour autant que les biens immobiliers concernés soient destinés à la location. Pour une meilleure compréhension, vous pouvez consulter ici des simulations pour différents scénarios.

En cas de succession indivise, le chef de couple a la possibilité de présenter une déclaration identifiant les héritiers et leurs parts respectives. La part de chaque héritier viendra alors s'ajouter à la valeur fiscale fiscale des biens immobiliers dont il est individuellement propriétaire.

Comment puis-je contester une décision de facturation de l'AIMI ? (Haut▲)

Si vous n'êtes pas d'accord avec une décision de facturation concernant l'IMI Supplémentaire, vous avez la possibilité de faire appel. Il est recommandé de consulter un avocat ou un conseiller fiscal spécialisé pour garantir la défense de vos droits et pour obtenir des conseils détaillés sur la procédure de recours. Voici les étapes à suivre :

- Analysez l'avis de facturation : Lisez attentivement l'avis de facturation pour comprendre les motifs et les raisons qui vous rendent éligible au paiement de l'IMI supplémentaire.

- Préparez votre défense : Rassemblez tous les documents et informations pertinents pouvant corroborer votre position et démontrer que l’évaluation du ou des biens en question est exacte.

- Attention aux délais : le délai pour introduire un recours est court.Dans le cas de l'IMI Additionnel, vous disposez d'un délai de 30 jours à compter de la date de réception de la notification d'encaissement. Il s’agit d’un délai strict dont le dépassement peut entraîner la perte du droit de recours.

- Introduire votre recours : Formalisez votre recours par écrit auprès du service financier chargé du recouvrement, en expliquant les raisons de votre désaccord.

- Attendez la décision : Après avoir introduit le recours, l'administration fiscale dispose de quatre mois pour terminer la procédure. Si vous ne recevez aucune réponse dans ce délai, il sera considéré que votre demande a été rejetée.

- En cas de décision défavorable : Si la décision est confirmée, vous pouvez toujours poursuivre votre défense. Si vous n'êtes pas d'accord avec le verdict de l'administration fiscale, vous avez la possibilité de procéder à un recours hiérarchique, contentieux ou judiciaire.

Foire aux questions surAIMI (Haut▲)

Voici quelques-unes des questions les plus fréquemment posées concernant l'IMI supplémentaire :

1. Qu'est-ce que l'IMI supplémentaire ?

Il s'agit d'un impôt appliqué à tous les propriétaires de propriétés urbaines destinées à l'habitation ou à des terrains à bâtir, dont la valeur patrimoniale globale dépasse 600 000 €.

Qui est soumis au paiement de l’IMI supplémentaire ?

Cet impôt est prélevé sur tous les contribuables, qu'ils soient physiques ou collectifs, dont la somme des Valeurs Actuelles Fiscales (VPT) au 1er janvier de l'année fiscale concernée dépasse les limites fixées par la loi.

2. Comment est calculé l’IMI supplémentaire et quel est le taux applicable ?

- a) Pour les contribuables individuels et les successions indivises, le taux est de 0,7% sur la valeur supérieure à 600 000 €. Si la valeur du patrimoine dépasse 1 000 000 €, le taux passe à 1 %. Dans le cas de couples avec imposition commune, ces limites doublent.

- b) Pour les contribuables collectifs, le taux unique est de 0,4% de la valeur totale du patrimoine. Toutefois, si les actifs sont destinés à l'usage personnel des organes de direction, le taux sera de 0,7 % (ou 1 % si la VPT est supérieure à 1 000 000 €).

3. L'IMI supplémentaire s'applique-t-il uniquement aux propriétés résidentielles ?

L'impôt est perçu sur les propriétés destinées à l'habitation, les terrains constructibles et les successions indivises.

4. L'IMI supplémentaire s'applique-t-il uniquement aux propriétés situées au Portugal ?

Oui, quelle que soit la nationalité du propriétaire.

5. L'IMI Supplémentaire est-il facturé annuellement ?

Oui, l'IMI supplémentaire est payable annuellement.

6. L’IMI supplémentaire est-il cumulable avec d’autres taxes foncières ?

Oui, cet impôt peut être cumulé avec d'autres impôts fonciers, comme l'IMT (Impôt Communal sur les Transmissions Immobilières Onéreuses) ou l'IS (Taxe de Timbre, qui est prélevé sur les donations). Ceux-ci sont facturés indépendamment et peuvent être cumulés avec l’IMI et l’IMI supplémentaire. Il est sage de consulter un avocat ou un conseiller fiscal pour une compréhension complète des taxes applicables à votre propriété.

7. Quel est l’objectif de l’IMI supplémentaire ?

Cette mesure, issue de l'initiative parlementaire du Bloc de gauche, vise non seulement à augmenter les recettes fiscales de l'État, mais aussi à décourager l'accumulation de propriétés de grande valeur.A travers cet impôt, l'État entend lutter contre la concentration des richesses et promouvoir l'équité fiscale.

8. Quelles propriétés sont exemptées de l'AIMI ?

L'AIMI s'applique aux bâtiments urbains, y compris les terrains à bâtir, à l'exception des bâtiments classés comme « commerciaux, industriels ou de services » et « autres ». Sont également exclues de cette taxe les biens qui, l'année précédente, étaient exonérés ou n'étaient pas soumis au paiement de l'IMI.

En bref, l'IMI supplémentaire est un taux complémentaire à l'IMI ordinaire, appliqué exclusivement aux propriétés de grande valeur. Cette mesure vise à augmenter les recettes fiscales et à atténuer la concentration des richesses. Si vous êtes propriétaire d'un bien immobilier évalué à plus de 600 000 €, il est crucial d'être informé de l'obligation de payer ce montant supplémentaire.

Il est important de noter que les taux et la réglementation relatifs à cette taxe peuvent changer annuellement. Il est donc essentiel de se tenir au courant des évolutions de la législation et de vérifier régulièrement votre situation fiscale pour vous assurer que vous respectez toutes les obligations fiscales.

Remarque Importante : Les informations contenues dans ce glossaire sont fournies à titre informatif uniquement. Pour un conseil approprié en matière juridique ou fiscale, il est indispensable de consulter un avocat, notaire ou expert-comptable dûment habilité.

Votre prochaine étape sur le marché immobilier

Que ce soit pour vendre votre bien immobilier à sa valeur maximale ou pour trouver la maison idéale, comptez sur mon expérience en tant que consultante Top Producer chez KW Portugal. Parlez-moi sans engagement. Commencez dès aujourd'hui par un simple contact.

Contactez-moi aujourd'hui

Articles connexes