Adicional ao IMI

O AIMI (Adicional ao Imposto Municipal sobre Imóveis) é um novo imposto adicional ao IMI (Imposto Municipal sobre Imóveis), cujo pagamento é anual, e que é cobrado a todos os contribuintes singulares e coletivos, que sejam detentores de um património imobiliário cujo valor global exceda os €600.000. Saiba tudo sobre o AIMI em 2023. Como é calculado, quem deve pagar e como proceder à sua liquidação.

Neste guia, vamos explorar tudo o que precisa saber sobre este imposto.

AIMI, o que é?(Top▲)

O AIMI, um acrónimo de Adicional ao Imposto Municipal sobre Imóveis, entrou em vigor a 1 de Janeiro de 2017 e ficou conhecido por "imposto Mortágua" por ter sido uma iniciativa da deputada Mariana Mortágua do Bloco de Esquerda.

Este novo imposto anual substitui, sob novas diretrizes, o anterior Imposto do Selo, que aplicava uma taxa de 1% sobre imóveis com um Valor Patrimonial Tributário (VPT) superior a um milhão de euros.

Em comparação com o extinto imposto de selo sobre imóveis de luxo, a principal mudança reside no facto de que agora não são os imóveis individualmente que são tributados, mas sim o património global do contribuinte. Além disso, o agravamento do imposto foca-se nos patrimónios de valor médio. Em alguns casos, os proprietários de imóveis de valor mais elevado poderão até beneficiar de um desagravamento fiscal.

Ao contrário do IMI, o AIMI não é um imposto municipal, uma vez que reverte diretamente para os cofres do Estado. A receita proveniente do Adicional ao IMI é destinada ao Fundo de Estabilização Financeira da Segurança Social (FEFSS).

Adicional ao IMI, quem paga, quando e quanto paga?(Top▲)

O novo imposto é aplicável a todos os contribuintes, sejam singulares ou coletivos, que à data de 1 de Janeiro de cada ano estejam identificados na matriz predial como proprietários de património imobiliário em Portugal. Este património pode incluir prédios urbanos destinados à habitação ou terrenos para construção, desde que o seu valor global exceda os 600 000 €. Para determinar este valor, deve-se considerar a soma do VPT (Valor Patrimonial Tributário) de todos os imóveis passíveis de tributação. O VPT é o valor fiscal estabelecido pela Autoridade Tributária (AT) para cada imóvel, calculado com base na sua área bruta de construção. A AT procede à atualização automática deste valor a cada três anos.

Normalmente, esta atualização resulta num aumento do IMI e AIMI, levando a que, ano após ano, surjam pedidos de reavaliação de imóveis junto da AT com o objetivo de reduzir o montante de impostos a pagar. Importa salientar que qualquer reavaliação do VPT só será considerada no ano fiscal subsequente.

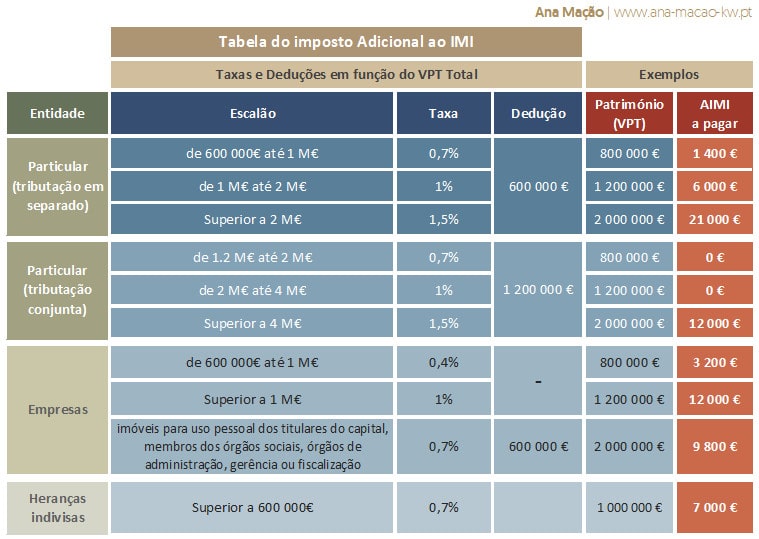

As taxas do AIMI variam consoante o tipo de proprietário e os montantes em causa. Consulte a tabela em baixo com as diversas taxas e alguns exemplos a título demonstrativo:

- Para contribuintes singulares a taxa será de 0,7% sobre o montante que ultrapasse os 600 000 €. Se este montante for superior a 1 000 000 €, a taxa aplicável será de 1% sobre o valor que exceda esse limite.

- O AIMI também é aplicável a heranças indivisas, seguindo regras semelhantes às dos contribuintes singulares. Este imposto pode incidir sobre a herança na sua totalidade ou apenas sobre a quota-parte de cada herdeiro. Para que tal ocorra, os herdeiros devem manifestar essa intenção à AT, num processo que deve ser iniciado pelo cabeça de casal e confirmado anualmente por todos os herdeiros.

- No caso de um contribuinte coletivo, a taxa única aplicada será de 0,4% sobre o valor patrimonial total. Se os imóveis forem destinados ao uso pessoal dos titulares do capital, membros dos órgãos sociais ou de quaisquer órgãos de administração, gerência ou fiscalização, a taxa a aplicar será de 0,7%. Caso o VPT ultrapasse os 1 000 000 €, será aplicada uma taxa marginal de 1%. Para as empresas, não há lugar a deduções, exceto se os imóveis estiverem diretamente relacionados com a sua atividade, podendo, nesse caso, deduzir a título excecional 600 000 €.

A consultora Deloitte disponibilizou um conjunto de simulações que facilitam a compreensão do impacto deste imposto, dependendo do perfil do proprietário.

Nota Importante: Contribuintes casados ou em união de facto podem optar pela tributação conjunta, que pode ser bastante vantajosa uma vez que permite uma dedução mais elevada e, consequentemente, uma diminuição do valor deste imposto a pagar. Ou seja, nesta modalidade a dedução subiria dos 600 000 € para 1,2 milhões de Euros e, em determinadas situações, pode até ficar isento do pagamento do AIMI. Tudo depende dos imóveis que o casal possuir em conjunto.

Como optar pela tributação conjunta?

A escolha pela tributação conjunta em AIMI é realizada através da submissão de uma declaração no Portal das Finanças, entre os dias 1 de abril e 31 de maio. Este regime mantém-se ativo até que o casal decida alterá-lo, apresentando uma nova declaração.

Se não conseguir realizar esta operação atempadamente e dentro do prazo estabelecido, que é 30 de setembro, ainda poderá fazê-lo mais tarde, durante os 120 dias seguintes. Contudo, terá de liquidar o imposto calculado pela AT sem essa opção. Após o pedido de tributação conjunta, a AT procederá ao acerto de contas.

Quais os prazos para liquidação do AIMI?

Se está abrangido pelo pagamento do Adicional ao Imposto Municipal sobre os Imóveis (AIMI), marque já no calendário: A nota de cobrança, com o cálculo do imposto, decorre entre 1 e 30 de junho e o período de pagamento arranca a 1 de setembro e tem até ao último dia desse mês para proceder à sua liquidação.

Ao contrário do que ocorre com o IMI, em que é possível efetuar o pagamento de forma faseada caso este ultrapasse os 100 euros, no AIMI tal opção não existe. Os contribuintes recebem uma única nota de cobrança, baseada no Valor Patrimonial Tributário (VPT) dos seus imóveis, registados a 1 de janeiro do ano em causa, e devem efetuar o pagamento integral de uma só vez.

AIMI, isenções e deduções(Top▲)

Estão isentos do pagamento do AIMI os proprietários de imóveis urbanos que se enquadram nas categorias de comerciais, industriais ou para serviços e outros.

Estão isentos do pagamento do AIMI os proprietários de imóveis urbanos que se enquadram nas categorias de comerciais, industriais ou para serviços e outros.

Quanto à possibilidade de dedução do AIMI no IRS, esta fica agora restrita à parcela da coleta correspondente aos rendimentos provenientes de imóveis sujeitos a este imposto adicional, seja no contexto de arrendamento ou de hospedagem.

As entidades coletivas têm a opção de deduzir o montante pago a título de AIMI no IRC. Esta dedução pode ser aplicada tanto ao lucro tributável como à coleta, desde que os imóveis em questão sejam destinados a arrendamento. Para uma melhor compreensão, pode consultar aqui simulações para diversos cenários.

Em situações de herança indivisa, o cabeça-de-casal tem a opção de submeter uma declaração identificando os herdeiros e as suas quotas-partes respetivas. A quota de cada herdeiro será então somada ao valor patrimonial tributário dos imóveis dos quais seja titular individualmente.

Como posso contestar uma decisão de cobrança do AIMI?(Topo▲)

Se não concordar com uma decisão de cobrança relativa ao Adicional ao IMI, tem a possibilidade de apresentar um recurso. Recomenda-se a consulta de um advogado ou consultor fiscal especializado para assegurar a defesa dos seus direitos e para orientação detalhada sobre o procedimento de recurso. Eis os passos a seguir:

- Analise a notificação de cobrança: Leia atentamente a notificação de cobrança para entender os fundamentos e as razões que o tornam elegível para o pagamento do Adicional ao IMI.

- Prepare a sua defesa: Compile todos os documentos e informações pertinentes que possam corroborar a sua posição e demonstrar que a avaliação do(s) imóvel(is) em questão está correta.

- Esteja atento aos prazos: O período para apresentar um recurso é curto. No caso do Adicional ao IMI, dispõe de 30 dias a contar da data de receção da notificação de cobrança. Este é um prazo rigoroso e, se ultrapassado, pode resultar na perda do direito de recurso.

- Submeta o seu recurso: Formalize o seu recurso por escrito junto do serviço de finanças responsável pela cobrança, explicitando as razões da sua discordância.

- Aguarde a decisão: Após a submissão do recurso, a Autoridade Tributária tem um prazo de quatro meses para concluir o processo. Caso não receba qualquer resposta dentro deste período, presume-se que o seu pedido foi indeferido.

- Em caso de decisão desfavorável: Se a decisão se mantiver, ainda pode prosseguir com a sua defesa. Caso não concorde com o veredito da administração fiscal, tem a opção de avançar com recurso hierárquico, recurso contencioso ou impugnação judicial.

Qual é a legislação que suporta o AIMI?(Top▲)

A lei que regula o Adicional ao Imposto Municipal sobre Imóveis entrou em vigor com a lei do Orçamento do Estado para 2017.

A Lei n.º 42/2016, de 28 de dezembro, aditada pelas Lei n.º 114/2017, de 29 de dezembro, Lei nº 51/2018, de 16 de agosto e Lei n.º 71/2018, de 31 de dezembro, alteraram o Código do Imposto Municipal sobre Imóveis (CIMI) no capítulo XV, com a epígrafe “Adicional ao imposto municipal sobre imóveis” (AIMI), que integra os artigos 135.º-A a 135.º-M do Código do IMI.

Perguntas Frequentes sobre o AIMI(Top▲)

Estas são algumas das questões mais frequentes sobre o adicional ao IMI:

1. O que é o Adicional ao IMI?

Trata-se de um imposto aplicado a todos os proprietários de imóveis urbanos destinados à habitação ou terrenos para construção, cujo valor patrimonial global ultrapasse os €600.000.

Quem está sujeito ao pagamento do Adicional ao IMI?

Este imposto incide sobre todos os contribuintes, singulares ou coletivos, cuja soma dos Valores Patrimoniais Tributários (VPT) a 1 de janeiro do ano fiscal em questão exceda os limites estabelecidos na lei.

2. Como é calculado o Adicional ao IMI e qual é a taxa aplicável?

- a) Para contribuintes singulares e heranças indivisas, a taxa é de 0,7% sobre o valor que excede os €600.000. Se o valor do património ultrapassar €1.000.000, a taxa sobe para 1%. No caso de casais com tributação conjunta, estes limites duplicam.

- b) Para contribuintes coletivos, a taxa única é de 0,4% sobre o valor patrimonial total. Contudo, se o património for destinado ao uso pessoal dos órgãos de administração, a taxa será de 0,7% (ou 1% se o VPT for superior a €1.000.000).

3. O Adicional ao IMI aplica-se apenas a imóveis residenciais?

O imposto incide sobre imóveis destinados à habitação, terrenos com licença para construção e heranças indivisas.

4. O Adicional ao IMI aplica-se apenas a imóveis situados em Portugal?

Sim, independentemente da nacionalidade do proprietário.

5. O Adicional ao IMI é cobrado anualmente?

Sim, o Adicional ao IMI é de pagamento anual.

6. O Adicional ao IMI é cumulativo com outros impostos sobre o imóvel?

Sim, este imposto pode ser cumulativo com outros impostos sobre o património, como o IMT (Imposto Municipal sobre Transmissões Onerosas de Imóveis) ou o IS (Imposto do Selo, que incide sobre doações). Estes são cobrados de forma independente e podem ser acumulados com o IMI e o Adicional ao IMI. É prudente consultar um advogado ou consultor fiscal para uma compreensão completa dos impostos aplicáveis ao seu imóvel.

7. Qual é o objetivo do Adicional ao IMI?

Esta medida, que resultou da iniciativa parlamentar do Bloco de Esquerda, visa não só aumentar a receita fiscal do Estado, mas também desincentivar a acumulação de propriedades de elevado valor. Através desta taxa, o Estado pretende combater a concentração de riqueza e promover a equidade fiscal.

8. Quais os imóveis que estão isentos de AIMI?

O AIMI aplica-se aos prédios urbanos, incluindo terrenos para construção, com exceção dos prédios classificados como 'comerciais, industriais ou para serviços' e 'outros'. Estão isentos de pagamento do AIMI o Estado, as Regiões Autónomas, as autarquias locais e as suas associações e federações de municípios de direito público, bem como qualquer dos seus serviços, estabelecimentos e organismos, ainda que personalizados, incluindo os institutos públicos.

Também estão excluídos deste imposto os imóveis que, no ano anterior, tenham estado isentos ou não tenham sido sujeitos ao pagamento do IMI.

Em resumo, o Adicional ao IMI é uma taxa suplementar ao IMI regular, aplicada exclusivamente a imóveis de elevado valor. Esta medida tem como finalidade aumentar a receita fiscal e mitigar a concentração de riqueza. Se é proprietário de um imóvel avaliado em mais de €600.000, é crucial estar informado sobre a obrigatoriedade de pagamento deste adicional.

É relevante notar que as taxas e regulamentações relativas a este imposto podem sofrer alterações anuais. Assim, é fundamental manter-se atualizado quanto às mudanças na legislação e verificar regularmente a sua situação fiscal para assegurar o cumprimento de todas as obrigações tributárias.

Nota Importante: A informação contida neste glossário destina-se apenas a fins informativos. Para o devido aconselhamento em matérias jurídicas ou fiscais, é indispensável a consulta de um advogado, notário, solicitador ou contabilista devidamente autorizado.

O seu próximo passo no mercado imobiliário

Seja para vender o seu imóvel pelo valor máximo ou para encontrar a casa ideal, conte com a minha experiência enquanto consultora Top Producer KW Portugal. Fale comigo sem compromisso. Comece hoje com um simples contacto.

Contacte-me Hoje

Artigos relacionados